El BCRA decidió una nueva reducción de la tasa de interés de referencia lo que en la práctica implica una baja en las tasas de plazos fijos.

Luego de conocerse ayer el dato de inflación registrada en abril 2024 (8,8%), el BCRA bajó 10 puntos porcentuales la tasa de interés de referencia. Como siempre esa decisión impacta en las tasas que les pagan los bancos a sus clientes por los depósitos a plazo fijo.

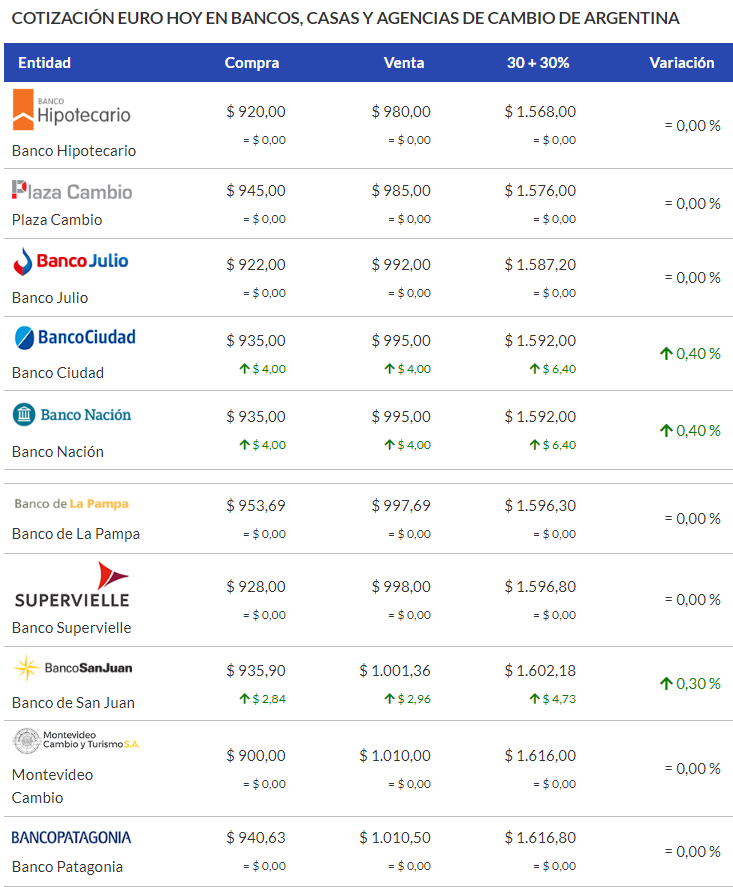

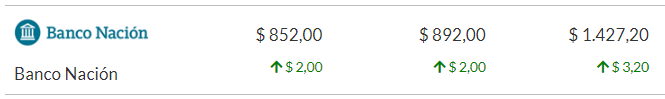

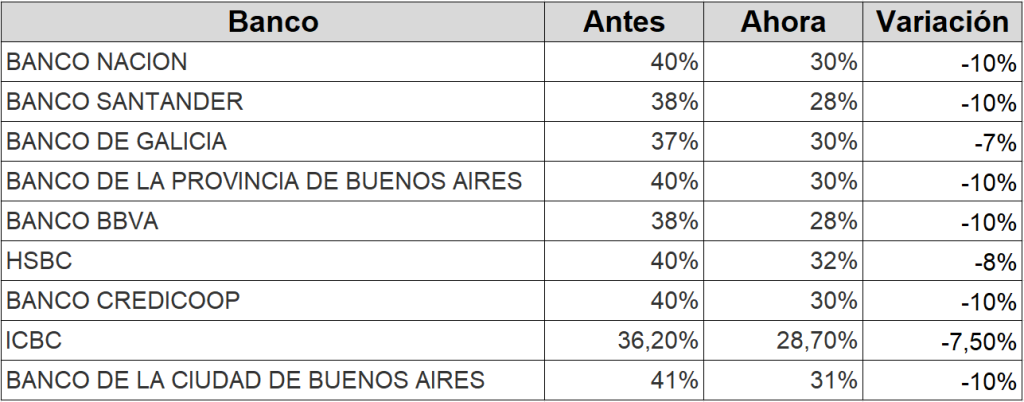

A continuación se expone una tabla con la evolución de las tasas de plazos fijos a 30 días -antes y despúes de la decisión del BCRA-:

Como se puede observar, las tasas de plazos fijos se redujeron en 10 puntos procentuales -al igual que la tasa de referencia- en 6 bancos (Nación, Santander, Provincia Bs. As., BBVA, Credicoop y Ciudad). El que menos bajó la tasa es el Banco Galicia, sólo 7 %. El HSBC y el ICBC, las redujeron en 8% y 7,5 %, respectivamente.

Se prevé que, conforme siga bajando la tasa de inflación, la tasa de los plazos fijos continúe disminuyendo.